توسعه دنیای دیجیتال، فصل جدیدی در علم اقتصاد گشوده و یکهتازی دیجیتال در هزاره جدید حاکی از آن است که کسب و کارهای سنتی باید سر تسلیم در مقابل این پدیده جدید فرود آورده و به تحولات آن تن دهند، چرا که این تحولات با نفوذ ابزارهای دیجیتالی در زندگیهای امروزی بیش از پیش پدیدار میشود. نظام بانکی و امور بانکداری نیز بهعنوان یکی از ارکان اصلی اقتصاد هر کشور از این قاعده مستثنی نیست، چراکه مشتریان آن ترجیح میدهند خدمات را بدون هیچ دغدغهای از طریق امکانات دیجیتالی دریافت کنند و همین موجب تغییر رویکرد در عرضهکننده و متقاضیان خدمات بانکی و ظهور پدیدههای جدید شده است. یکی از این پدیدههای نوظهور، کیف پول موبایلی یا الکترونیکی بوده که پرداخت را برای افراد از طریق موبایل آسان کرده است. در واقع، کارکرد اصلی آن کمک به مشتریان در پرداخت از طریق تلفن همراه بوده که برای ذخیرهسازی اطلاعات کاربری پرداخت (روی دستگاه یا ابر) است تا درصورت نیاز در دسترس باشد. کارآیی بالای کیف پول موبایلی نسبت به استفاده از دستگاه POS باعث شده، بازار جهانی آن در سالهای اخیر رشد انفجاری داشته باشد.

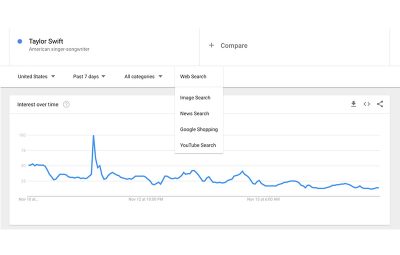

آمارها حاکی از آن است که آگاهی از امکانات آن، توسعه صنعت اپلیکیشنها و افزایش نفوذ گوشیهای هوشمند عناصر کلیدی توسعه بازار این خدمات هستند. به این ترتیب، بازار جهانی کیف پول موبایلی که در سال ۲۰۱۴ بالغ بر ۸/ ۴۶ میلیارد دلار برآورد شده بود، در سال گذشته به ۵/ ۱۱۳ میلیارد دلار رسیده و انتظار میرود تا سال ۲۰۲۰ این رقم در حدود ۶۳۵ میلیارد دلار باشد که اشاره به رشد سالانه ۱/ ۴۱ درصدی بازار جهانی این فناوری در این مدت دارد. اگرچه اپلیکیشنهای مالی با رشد چشمگیری در حال رشد بوده و استفاده از خدمات بانکی را تسهیل کرده، با اینحال، مورد استقبال مقامات بانکی کشور قرار نگرفته و همین موضوع باعث شده چالشهای بسیاری پیشروی توسعهگران نرمافزارهای مالی پدید آید. انتظار میرود باتوجه به ضریب نفوذ ۹۹درصدی تلفن همراه در کشور و سهولت و کمهزینه بودن پرداختهای الکترونیکی از طریق کیف پول موبایلی، این فناوری نوین بتواند جایگزین پول الکترونیکی شود.

با وجود اینکه سالها است درباره کیف پول الکترونیکی که در واقع راهی برای پرداختهای خرد مردم بهصورت غیرنقدی به شمار میرود بحث میشود، اما هنوز راهحل جامع و مطابق استانداردهای جهانی در کشور برای این مساله ارائه نشده است. وقتی صحبت از کیفپول الکترونیک در کشور میشود با وجود تلاش ۱۰ ساله در این حوزه عملا خروجی آن نتوانسته فراتر از بلیتهای الکترونیکی حوزه حملونقل عمومی یا سوخت برود و به باقی حوزهها تسری یابد. بههر حال، زمانی این سرویسها ارزشمند خواهد شد که مردم مبالغ زیادی را در آنها نگهداری کرده و برای استفاده راحت، سریع و بدون نیاز به وارد کردن رمز در جاهای مختلف، پول خود را به آن منتقل کنند.

مدیرعامل یکی از شرکتهای فعال در حوزه بانکداری الکترونیکی در این باره به «دنیایاقتصاد» گفت: چالش اصلی برای فراگیری این تکنولوژی در سیستم خدمات بانکی کشور مساله رگولاتوری است. اگرچه همزمان با رونمایی از نمونه قدیمی این تکنولوژی نظم و قانونی اقتصادی برای کنترل اثرات تورمی و مسائل خلقپول وضع شد، با اینحال، از ابزار جدید در حوزه کیف پول الکترونیکی رونمایی نشد. در واقع، عدم انطباق و نبود زیرساخت لازم در قانونگذاری با ابزارهای جدید مانع از رشد و توسعه این فناوری شد. بههرحال، اجرای اپلیکیشن یا برنامههایی که انطباقی با رگولاتوری موجود ندارند، پرریسک خواهد بود و این در حالی است که تکنولوژی روزبهروز در حال توسعه و پیشرفت بوده و تا زمانی که تکنولوژی حوزه فینتکها به بلوغ نرسد، بهطور یقین این چالش ناهمخوانی رگولاتوری با محصولات جدید وجود دارد.

یک رویکرد دیگر درباره توسعه نهچندان قابل انتظار کیف پول الکترونیکی یا موبایلی، عدم موافقت بانکها برای راهاندازی این تکنولوژی است؛ بهطوری که این روش برای بانکها نیز مزیتی ندارد تا با صرف هزینههای زیاد، کارتها و کل دستگاههای کارتخوان خود را به ماژول غیرتماسی تجهیز کنند و شبکه خود را به حالت بدون پین ارتقا دهند. ضمن اینکه مبالغی که مردم در کیف پول الکترونیک خود نگهداری میکنند چندان برای بانکها قابل توجه نیست و از طرفی به دلیل خروج پول از اختیار بانکها، آنها رغبتی به اجرای این نرمافزار در سیستم الکترونیکی خود ندارند. این رویکرد در بین برخی توسعهدهندگان نرمافزارهای کیف پولی موبایلی در حال برقراری است که این روزها با الکترونیکی کردن خدمات خود درصدد توسعه و تنوعبخشی به آن هستند. در این رابطه علی حاجیزاده گفت: این رویکرد قابل قبول نیست، چراکه اگر مساله رگولاتوری در این زمینه حلوفصل شود، بانک، شرکتهای وابسته به آن و شرکتهای سهامداران بهطور قطع در اجرای آن پیشقدم خواهند شد.

همانطور که اشاره شد بحث مالی این خدمات با سپردهگذاری کیف پول موبایلی نزد بانک مرکزی در نظر گرفته شده و این خدمات مشکل جذب منابع نخواهند داشت. از طرفی نیز سرویسهای جدید، حوزههای کاربردی جدید برای بانکداری الکترونیکی ایجاد خواهد کرد که به نفع سیستم بانکی و توسعه خدمات آن است. برای نمونه، در حال حاضر نبود خدماتی از این دست در نظام بانکی کشور باعث شده، افراد برای خریدهای خرد که نمیتوان با کارت کشیدن و وارد کردن رمز انجام داد، مجبورند به سیستم بانکی مراجعه کرده و با ایجاد هزینههای اضافی مانند کارمزد، پول دریافت کنند، در صورتی که این نوع خدمات جایگزین بسیار خوبی برای این نوع خریدها که سرعت گردش پول بالایی دارند خواهد بود، زیرا هزینه سربار آن کمتر است. به گفته حاجی زاده، براساس قوانین سیستم بانکی موجود، شرکتهای ارائهدهنده خدمات کیف پولی الکترونیکی و موبایلی باید معادل میزان حجم پولی که در مجموع کیف پولها تعریف میشود نزد بانک مرکزی سپردهگذاری کنند و این در حالی است که شرکتهای مذکور حق خلق پول در این سیستم را ندارند.

ضرورت اصلاح مدل شاپرکی

اگرچه بسترهای لازم برای بهرهبرداری از امکانات کیف پول دیجیتالی در کشور مهیا نیست، با این حال انتظار میرود، مدیران به دنبال راهکاری باشند که هم نیاز مردم به پرداخت خرد را برطرف کند و هم به شرکتها و بانکهایی که در این حوزه فعالیت میکنند انگیزه بدهد، چرا که به نظر میرسد، راهکار یا مدلهای کسبوکاری الکترونیکی فعلی در سامانه شاپرک پاسخگوی نیاز امروزی جامعه نیست. کیف پول موبایلی بیشتر درصدد است تا از طریق موبایل امکان پرداختی آسانتر از پرداخت اینترنتی را بدون نیاز به اتصال به دامنه شاپرک و بدون وارد کردن تمام اطلاعات فراهم کند. در صورتی که در کشور پرداخت موبایلی صرفا با پین دوم فرآیند پرداخت اجرا میشود و همین روند در سایر بخشهای پرداختهای اینترنتی ادامه دارد.

محمد نژادصداقت، مدیرعامل یکی از شرکتهای ارائهدهنده خدمات پرداخت در این خصوص به «دنیای اقتصاد» گفت: حدود پنج میلیون پایانه فروش در سطح کشور وجود دارد. تجهیز هر دستگاه به ماژول غیرتماسی حدود ۱۵ دلار هزینه به دنبال دارد، بنابراین سرمایهگذاری بسیار سنگینی متوجه بانکها میشود. از سوی دیگر تجهیز کردن سامانههای بکآفیس آنها نیز برای هر بانک دستکم سه میلیارد تومان هزینه دربردارد. این تجهیز در صورتی برای بانک بهصرفه میشد که هم بتواند کارمزد بگیرد، هم پشت این کارتها حسابهایی را قرار دهد بدون اینکه سودی بابت آنها اعطا کند و مردم نیز داخل این کارتها پول نگه دارند. مردم هم زمانی این کار را میکنند که بتوانند سرویس بگیرند.

منبع: دنیای اقتصاد